Dans le monde dynamique de l’assurance, l’amélioration de la performance commerciale n’est jamais un long fleuve tranquille. Aujourd’hui, les acteurs du secteur doivent supporter un environnement en constante évolution, où de nouveaux challengers apparaissent, les technologies explosent et les clients deviennent de plus en plus exigeants. Bref, pas facile de se différencier et de faire grimper le chiffre d’affaires !

Dans cet article, WEEDO IT, agence de marketing digital spécialisée à la performance, vous invite à explorer ces défis et voir quelles stratégies les assureurs peuvent mettre en œuvre pour stimuler leur performance commerciale.

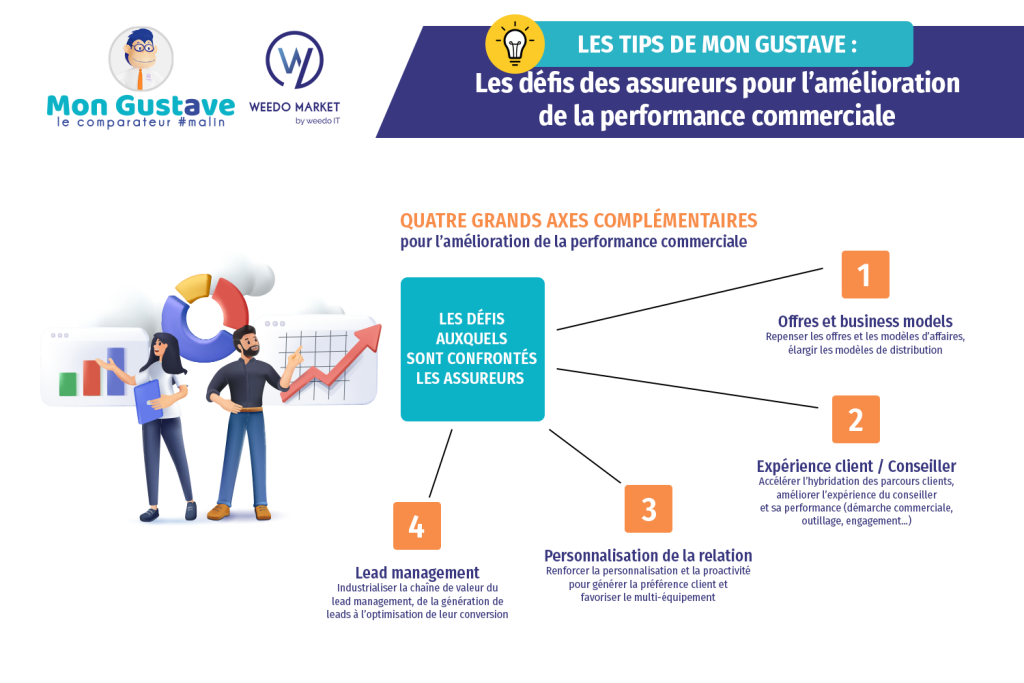

Défis des assureurs pour l’amélioration de la performance commerciale en 2024

Défi 1 : Les offres et business model

L’évolution des attentes des clients et l’arrivée de nouveaux acteurs sur le marché poussent les assureurs à repenser régulièrement leurs offres et à adapter leur business model. Aujourd’hui, les clients veulent du sur-mesure et des prix justes. Et du coup, cela crée un grand challenge pour les assureurs, obligés de se remettre en question pour répondre à ces nouvelles attentes.

Pourquoi ce changement ?

Parce que les clients d’aujourd’hui sont plus informés que jamais. Ils surfent sur internet, utilisent des outils comme le comparateur d’assurance et n’hésitent pas à changer d’assurance si la leur ne leur convient plus. Bref, ils sont devenus zappeurs et exigeants ! Les compagnies d’assurance doivent donc aller au-delà des offres standardisées et proposer un service client impeccable et des produits modulables qui prennent en compte les profils de risque, les comportements et les préférences de chaque client.

C’est un vrai défi, mais c’est aussi une belle opportunité pour ceux qui sauront le relever.

Défi 2 : L’expérience client

En 2024, le marché de l’assurance est hyper concurrentiel. Il est donc très important d’optimiser la qualité du service et soigner son image de marque. Aujourd’hui, les consommateurs sont plus exigeants que jamais et veulent des interactions fluides, personnalisées et digitalisées.

Pour rester dans la course et booster la satisfaction client, les assureurs doivent adopter une approche omnicanale. Cela signifie offrir une expérience uniforme sur tous les canaux de communication et via tous les points de contact, que ce soit en ligne, sur les réseaux sociaux, sur mobile, en agence ou par téléphone.

Un autre challenge majeur est de rendre le parcours client hybride. En comprenant mieux les besoins des clients et en personnalisant les échanges, les assureurs peuvent proposer des solutions adaptées. Avec l’hyper-personnalisation, ils peuvent même anticiper les besoins et y répondre de manière proactive. L’utilisation des données en temps réel permet aux équipes de gestion de la relation client de répondre aux attentes tout en rendant chaque interaction unique. En ayant une vue 360° de chaque client, les conseillers peuvent offrir des solutions sur mesure.

Défi 3 : La personnalisation de la relation client

Il est super important pour les assureurs de rendre la relation client plus personnalisée pour cartonner au niveau commercial. Ce n’est pas juste une étape en mode “check”, mais une pratique qui doit se faire tout au long du processus de vente. En adaptant leurs approches, les compagnies peuvent vraiment non seulement rendre leurs clients plus contents, mais aussi faire grimper leur chiffre d’affaires en les incitant à avoir plusieurs contrats “multi-équipement” et en boostant la préférence client. Pour y arriver, ils doivent d’abord se mettre à collecter et analyser des infos clients qui sont vraiment utiles, puis utiliser des technologies de pointe et des systèmes informatiques pour bien comprendre chaque client. Il faut former l’équipe commerciale sur ces nouvelles technologies et ces techniques de personnalisation, c’est une étape cruciale aussi.

Voici quelques exemples de pratiques que les assureurs peuvent mettre en oeuvre dans le cadre de la personnalisation de la relation client :

- Connaître les besoins des assurés : Les compagnies d’assurance doivent apprendre à mieux connaître leur cible en collectant des données précieuses sur leur profil et besoins. Ces infos sont transformées en actions concrètes pour mieux les approcher et leur offrir des solutions adaptées.

- Offrir une expérience client omnicanale : Les clients doivent pouvoir interagir avec leur assureur de la manière qui leur chante, que ce soit par téléphone, en ligne (site internet / réseaux sociaux) ou en personne. L’idée, c’est que ça soit fluide, peu importe le canal utilisé.

- Adapter les messages marketing : Les compagnies d’assurance peuvent utiliser les données sur leurs clients pour envoyer des messages pointus.

- Mettre en place des programmes de fidélité : Les assureurs peuvent récompenser leurs clients qui souscrivent plusieurs contrats chez eux. Ça peut se traduire par des réductions, des avantages en plus, ou même des cadeaux.

Défi 4 : Lead Management

Le lead management en assurance est essentiel dans l’amélioration de la performance commerciale. En gros, c’est le processus qui permet de repérer, d’attirer et de gérer efficacement les prospects. Les assureurs ont un défi de taille : optimiser tout ce processus. Cela veut dire rationaliser et automatiser les tâches, utiliser des outils performants et s’appuyer sur les données pour la génération de lead qualifiés et la maximisation du taux de conversion.

Pourquoi le lead est-il crucial en assurance ?

Contrairement à un achat impulsif, l’assurance implique réflexion, comparaison et souvent des questions. Un lead, c’est donc une personne qui se pose des questions sur son avenir, ses biens. C’est quelqu’un qui cherche à se rassurer et à protéger sa santé, sa voiture, son habitation ou autre.

D’où l’importance capitale des leads en assurance : ils représentent la première étape vers une relation de long terme avec le client. Chaque lead qualifié est une occasion en or d’établir cette confiance si importante et de conclure une vente.

Pour industrialiser la chaîne de valeur du lead management, les assureurs peuvent mettre en place plusieurs pratiques. Voici quelques exemples :

- La définition d’une stratégie de lead management claire et alignée avec les objectifs de l’entreprise. Cette stratégie doit définir les objectifs à atteindre, les cibles à identifier et les canaux de génération de lead en assurance à privilégier.

- La mise en place des outils performants de marketing automation et de CRM. Ces outils permettent d’automatiser les tâches répétitives, de centraliser les données clients et de suivre les performances des campagnes marketing.

- La segmentation de la base de données clients et la création des personas : cela permettra de mieux cibler les messages marketing et de personnaliser les offres.

- Le développement des contenus marketing de qualité et pertinents. Ils doivent être adaptés aux différents canaux de communication et aux différents stades du parcours client.

- La mise en place de campagnes marketing multicanales. Il est justement important de combiner différents canaux de com (email, web, réseaux sociaux, etc.) pour toucher une audience plus large et maximiser l’impact des campagnes.

- Le suivi des performances des campagnes et l’optimisation des actions en permanence.

Conclusion

En guise de conclusion, les assureurs sont confrontés à plusieurs défis en matière d’amélioration de la performance commerciale en 2024. D’abord, ils doivent jongler avec les attentes fluctuantes des clients, qui sont devenus des experts en la matière, cherchant des offres sur mesure au meilleur prix. Ensuite, dans cette compétition, offrir une expérience client mémorable est la clé pour se démarquer. Puis, la personnalisation est roi pour garder les clients heureux et fidèles. Cela nécessite de plonger dans les données et de profiter des dernières technologies pour répondre à chaque besoin spécifique. Enfin, une stratégie de lead management est cruciale pour transformer les prospects en relations durables.

D’ailleurs, pour relever ces challenges avec succès, les assureurs peuvent compter sur des partenaires de confiance comme WEEDO IT. Une agence de marketing spécialisée dans la génération de lead.